I vantaggi dell’assistenza di un professionista nell’analisi della posizione in Centrale Rischi e della situazione finanziaria complessiva delle PMI, per accrescere la loro cultura finanziaria e migliorare il loro merito di credito.

La Centrale dei Rischi è una banca dati gestita dalla Banca d’Italia che raccoglie le informazioni relative all’indebitamento di famiglie e imprese nei confronti di banche e società finanziarie.

Mensilmente gli intermediari[1] provvedono all’invio del set informativo della propria clientela ricevendo un flusso di ritorno con l’indicazione del debito totale verso il sistema creditizio di ciascun cliente segnalato.

Il sistema informativo

Il sistema informativo viene alimentato con i dati dei clienti indebitati, o che rilasciano garanzie, per un ammontare complessivo pari o superiore a Euro 30.000,00 presso il singolo ente. È importante evidenziare che la soglia è ridotta a Euro 250,00 per quanto concerne le segnalazioni a sofferenza[2].

Il sistema informativo registra la “storia creditizia” dei soggetti segnalati attraverso la raccolta di informazioni positive e negative, non è quindi in una lista di cattivi pagatori (black list). L’accesso è gratuito ma non pubblico, in quanto i dati sono riservati e coperti dal segreto d’ufficio.

Possono consultare le informazioni solo:

- “i soggetti a nome dei quali sono registrate le informazioni e altri soggetti ai quali è riconosciuto il diritto di accesso;

- gli intermediari, per valutare il merito di credito dei clienti;

- le altre Autorità di vigilanza, come Consob e Ivass, nell’esercizio delle loro funzioni istituzionali;

- l’Autorità giudiziaria nell’ambito di procedimenti penali”[3].

In fase di accesso alle informazioni gli intermediari dispongono di una “vista” limitata potendo osservare unicamente i dati aggregati per forma tecnica di finanziamento (non dispongono quindi del nominativo degli enti segnalanti), limitati ad un periodo temporale relativo agli ultimi 36 mesi, per imprese e famiglie produttrici, e 24 mesi per le famiglie consumatrici.

I soggetti segnalati hanno il diritto di accedere gratuitamente alle informazioni registrate a proprio nome presentando la richiesta, direttamente o delegando un soggetto, in una delle Filiali della Banca d’Italia o tramite il servizio online[4]. A differenza degli intermediari ricevono il dettaglio degli istituti segnalati e possono accedere alle informazioni senza alcun limite di tempo.

Il censimento dei rischi

Le principali categorie di censimento dei rischi ricomprendono:

- rischi autoliquidanti;

- rischi a scadenza;

- rischi a revoca;

- crediti di firma;

- garanzie ricevute.

I rischi autoliquidanti comprendono “operazioni caratterizzate da una fonte di rimborso predeterminata. Si tratta di finanziamenti concessi per consentire l’immediata disponibilità di crediti non ancora scaduti vantati nei confronti di terzi e per i quali l’intermediario segnalante cura l’incasso. Di conseguenza, il rapporto coinvolge, di norma, oltre all’intermediario e al cliente anche un terzo soggetto che assume la veste di debitore di quest’ultimo”[5].

Le due forme tecniche principali sono quindi l’anticipo s.b.f. e gli anticipi su fatture.

Nella categoria di censimento rischi a scadenza rientrano le operazioni di finanziamento con scadenza pattuita contrattualmente e che non prevedono una fonte di rimborso predeterminata (tipicamente mutui, leasing, aperture di credito in c/c per le quali è stata pattuita una scadenza).

I rischi a revoca includono le aperture di credito in conto corrente prive dei requisiti dei rischi autoliquidanti o dei rischi a scadenza.

I crediti di firma includono le garanzie prestate dagli istituti di credito (es. fidejussioni a favore di terzi per impegni assunti dal proprio cliente).

Confluiscono “nella categoria di censimento “garanzie ricevute” le garanzie personali che l’intermediario segnalante ha ricevuto da terzi allo scopo di rafforzare l’aspettativa di adempimento delle obbligazioni assunte dalla clientela nei suoi confronti”[6]. Solitamente rientrano all’interno della categoria le garanzie prestate da un soggetto a favore degli intermediari.

La lettura delle segnalazioni

Nella lettura delle segnalazioni è opportuno focalizzarsi sui seguenti aspetti.

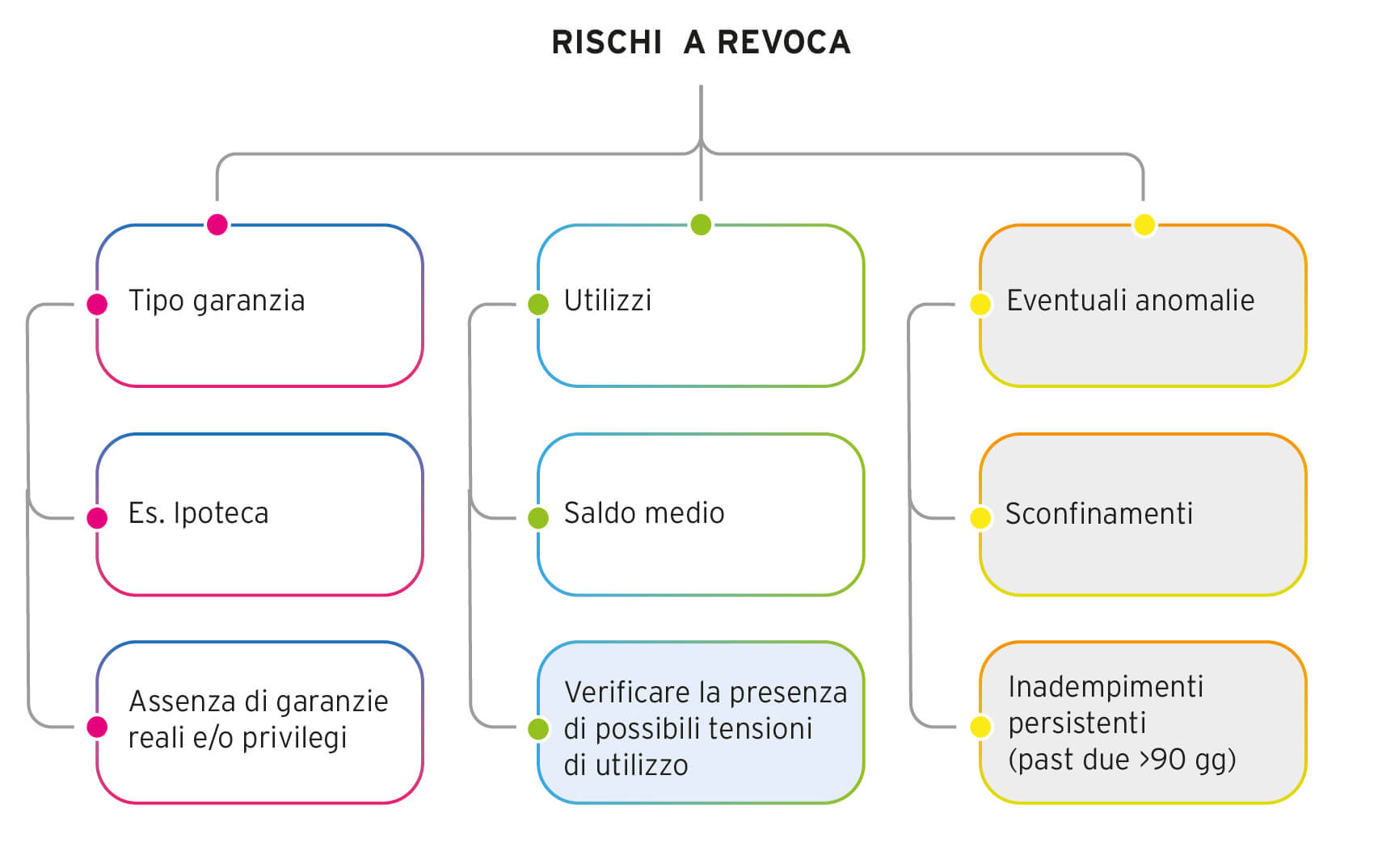

- Rischi a revoca:

- accertare l’eventuale presenza e la tipologia della garanzia;

- monitorare il saldo medio e verificare la presenza di tensioni di utilizzo;

- esaminare eventuali anomalie quali sconfinamenti e inadempimenti persistenti[7].

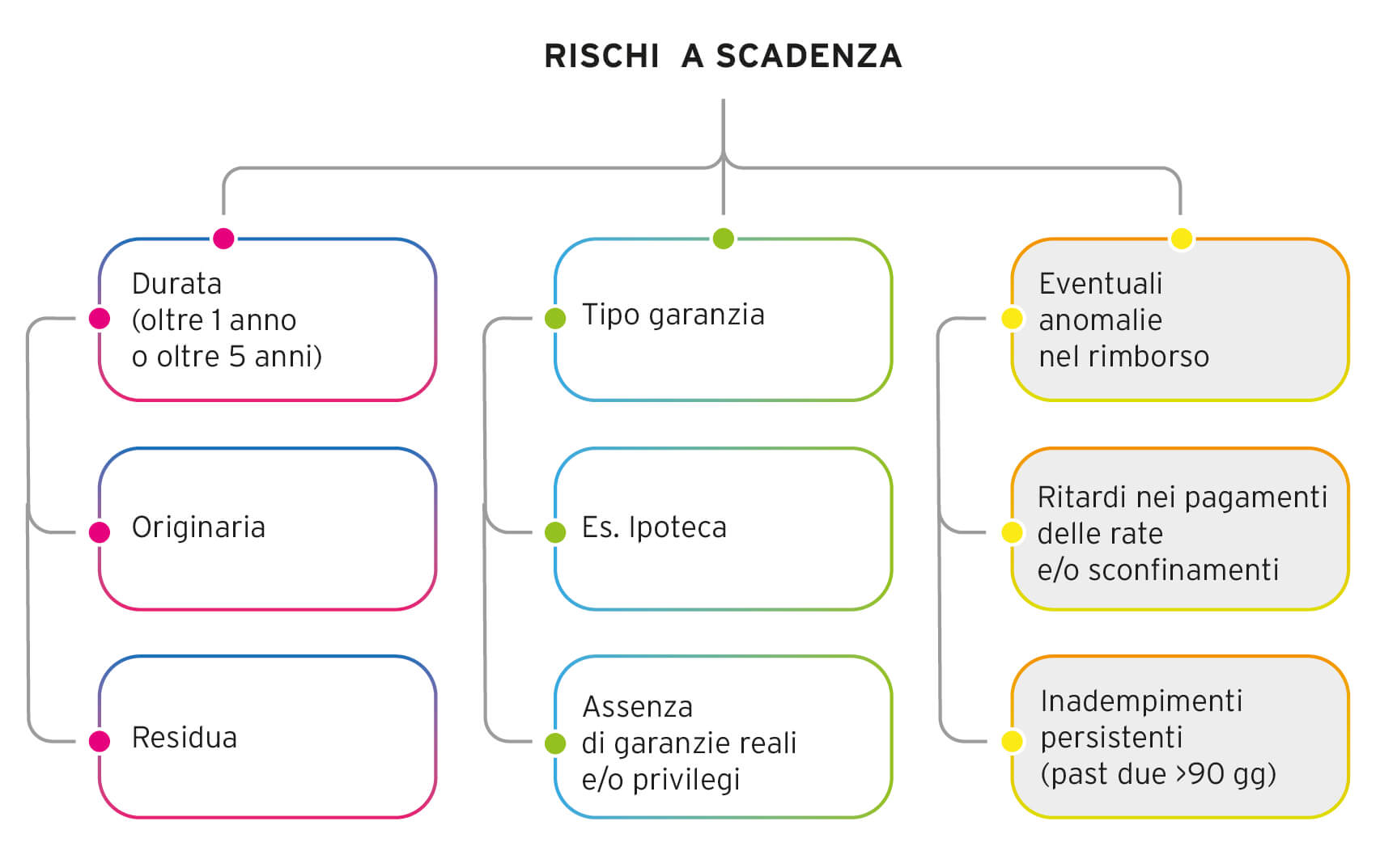

- Rischi a scadenza:

- accertare l’eventuale presenza e la tipologia della garanzia;

- verificare la durata originaria e residua dell’affidamento;

- analizzare eventuali anomalie legate a ritardi nei pagamenti e/o sconfinamenti oltre alla presenza di inadempimenti persistenti.

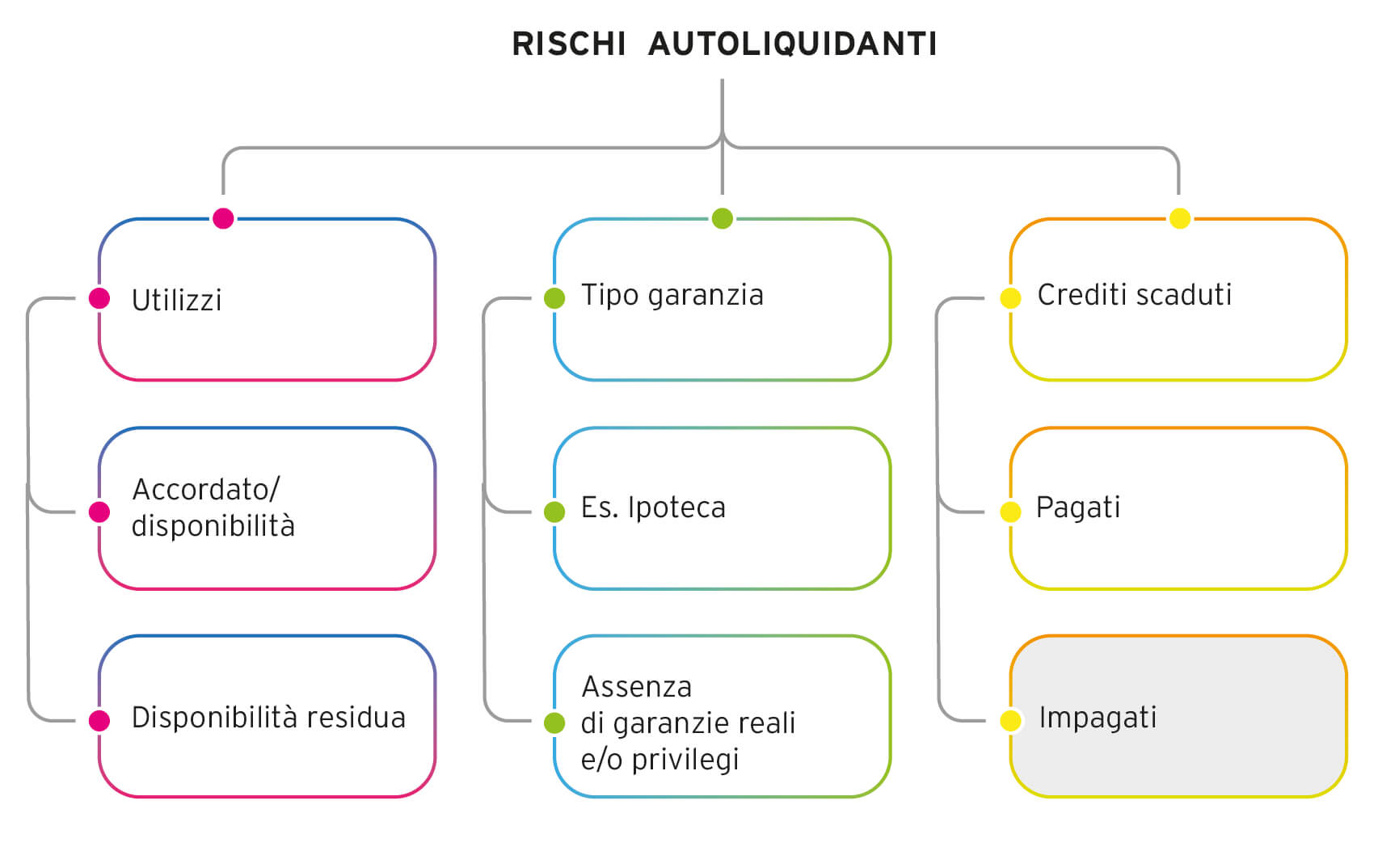

- Rischi autoliquidanti:

- monitorare gli utilizzi e l’eventuale disponibilità residua;

- analizzare la percentuale dei crediti scaduti impagati.

La nuova definizione di default

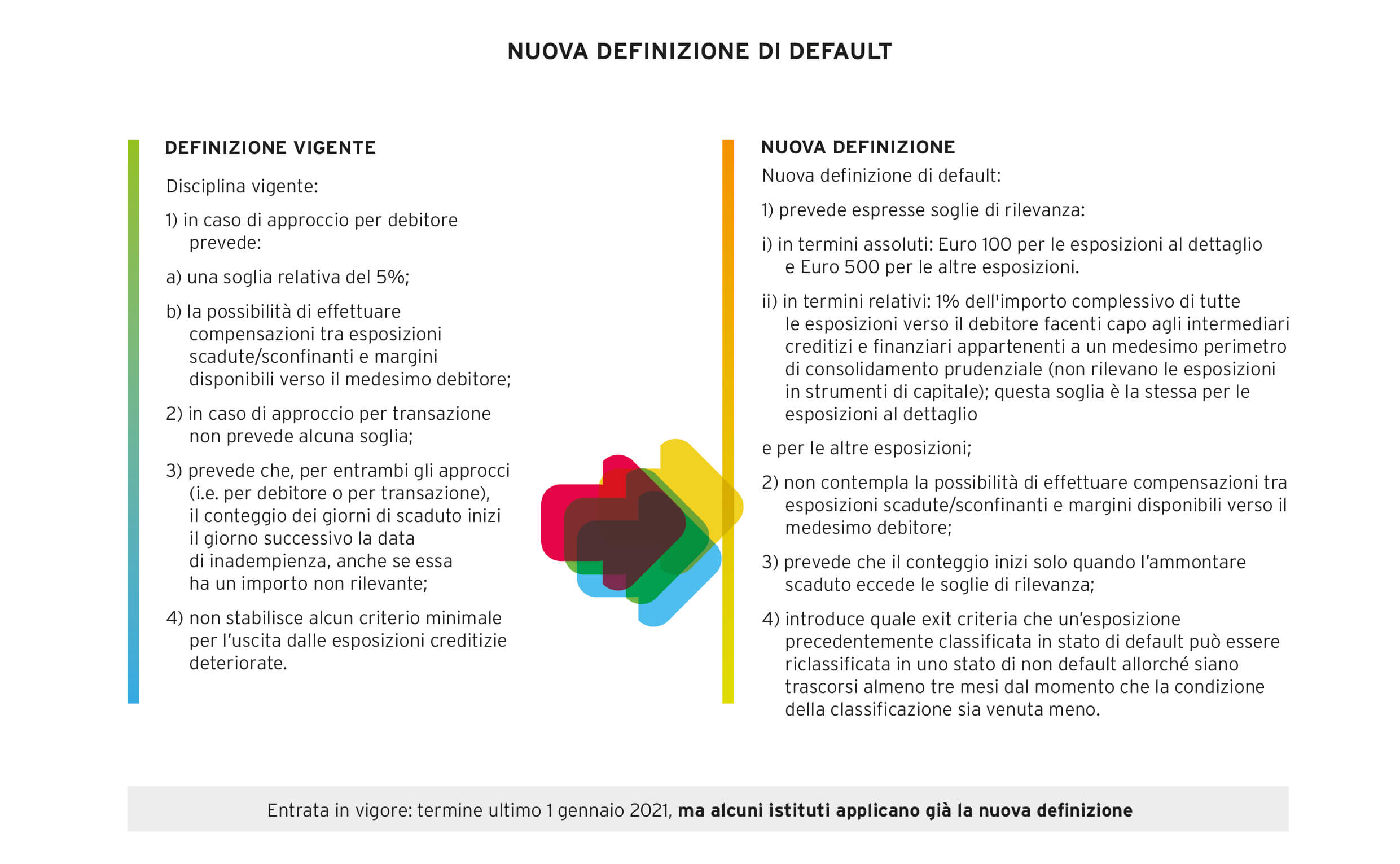

Un’attenzione particolare va posta inoltre alla nuova definizione di “default” Europea[8] alla luce del Regolamento Delegato (UE) n. 171/2018 e delle Linee Guida EBA.

La disciplina considera un debitore in stato di default al verificarsi di una delle seguenti condizioni:

- “condizione oggettiva (“past-due criterion”) – il debitore è in arretrato da oltre 90 giorni consecutivi nel pagamento di un’obbligazione rilevante (nel caso di approccio per debitore, per determinare se l’obbligazione è rilevante si fa riferimento al complesso delle obbligazioni del medesimo debitore verso l’ente);

- condizione soggettiva (“unlikeliness to pay”) – l’intermediario giudica improbabile che, senza il ricorso ad azioni quale l’escussione delle garanzie, il debitore adempia integralmente alla sua obbligazione (o alle sue obbligazioni, nell’approccio per debitore)”[9].

La condizione soggettiva, dipendendo dalle valutazioni degli istituti di credito, rafforza la necessità di una nuova forma di relazione tra gli intermediari e le imprese, con queste ultime chiamate a fornire un’adeguata reportistica finanziaria di carattere prospettico sulla quale instaurare un dialogo chiaro e trasparente, orientato a evitare la classificazione a default della posizione.

La condizione oggettiva prevede un’automatica classificazione in default delle controparti al superamento, per 90 giorni consecutivi, di espresse soglie di rilevanza definite come di seguito:

- in termini assoluti: euro 100 per le esposizioni al dettaglio ed euro 500 euro per le altre esposizioni;

- in termini relativi: 1% dell’importo complessivo di tutte le esposizioni verso la banca. La normativa precedente stabiliva una soglia del 5%.

Inoltre, il RD e le GLs stabiliscono:

- l’impossibilità di effettuare compensazioni tra le esposizioni scadute/sconfinanti e margini disponibili verso il medesimo debitore (compensazione ammessa dalla precedente disciplina);

- il mantenimento tra le esposizioni creditizie deteriorate per almeno tre mesi successivi al venir meno delle condizioni della classificazione (exit criteria). La disciplina vigente non stabilisce regole per l’uscita dallo stato di default.

Il ruolo di imprese e intermediari nel nuovo contesto

Le nuove regole in materia di classificazione dei debitori in “default” introducono criteri e modalità più stringenti, diviene quindi indispensabile per le imprese “conoscere le nuove regole e rispettare con puntualità le scadenze di pagamento previste contrattualmente, per non risultare in arretrato nel rimborso dei propri debiti verso le banche anche per importi di modesta entità. Ciò al fine di evitare che la banca sia tenuta a classificare l’impresa in default e avviare le azioni a tutela dei propri crediti, secondo quanto richiesto dalle disposizioni di vigilanza europee”[10].

Gli intermediari sono tenuti ad applicare le modifiche introdotte nelle segnalazioni entro il termine ultimo del 1° gennaio 2021, tuttavia alcune banche, anticipando la scadenza, hanno già provveduto ad adeguarsi ai nuovi standard normativi. Ciò rende ancora più urgente e inderogabile una verifica della propria situazione da parte delle imprese.

Un ulteriore intervento normativo delle autorità di vigilanza, con possibili riflessi sul rapporto banca impresa, è costituito dalle aspettative sugli accantonamenti prudenziali per le esposizioni deteriorate. Va infatti rilevato come “il Calendar Provisioning, imponendo accantonamenti predefiniti, obbliga le banche a rivedere le strategie e le modalità di gestione del credito deteriorato imprimendo di conseguenza un’accelerazione al processo di recupero con l’obiettivo di ridurre il livello degli accantonamenti, liberando risorse per finanziare adeguatamente il fabbisogno delle imprese sane”[11].

Le nuove norme in tema di provisioning riducono quindi il tempo utile a disposizione delle banche per la gestione del credito deteriorato, aggiungendo un ulteriore elemento di riflessione per le imprese in fase di monitoraggio dei rapporti con gli intermediari.

Nel nuovo contesto la Centrale dei Rischi consente quindi alle imprese di disporre di un set informativo completo per esaminare la loro esposizione nei confronti degli istituti di credito e la correttezza nell’utilizzo delle linee di credito accordate.

I vantaggi di un’analisi tempestiva

L’obiettivo è intervenire tempestivamente ai primi segnali deboli di anomalia al fine di evitare la classificazione a default e, ove ciò non sia possibile, porre in atto misure tempestive per superare lo stato di temporanea difficoltà che ha originato la classificazione.

L’analisi potrebbe permettere anche di migliorare la gestione finanziaria evitando, ad esempio, sconfinamenti presso un istituto in presenza di disponibilità negli affidamenti complessivi sul sistema.

Nel caso in cui un’impresa utilizzi strumenti di programmazione della tesoreria, l’esame dell’andamento nella Centrale dei Rischi può essere di ausilio per la verifica dell’efficacia delle previsioni. La banca dati si rivela infatti utile per le aziende che utilizzano le aperture di credito in conto corrente e autoliquidanti per la copertura del fabbisogno corrente, in quanto può rappresentare uno strumento di verifica del budget di cassa a consuntivo.

L’analisi va eseguita, soprattutto, nel caso in cui il prospetto dei flussi di cassa venga consegnato alla banca in sede di rinnovo degli affidamenti o di richiesta di nuova finanza. In tal caso è importante porre attenzione alle fasi di verifica a consuntivo, in quanto, in presenza di scostamenti rilevanti, potrebbe essere opportuno fornire tempestivamente un’informativa agli intermediari prima che rilevino il fenomeno con l’ausilio dalla Centrale dei Rischi (avendo a disposizione l’andamento, seppur aggregato, degli utilizzi dei rapporti presso altri enti).

Conclusioni

La Centrale dei Rischi viene dunque utilizzata dagli intermediari per verificare il comportamento dei richiedenti credito o della clientela già affidata, integrando le informazioni nelle valutazioni in fase di concessione o monitoraggio del credito.

La banca dati viene classificata all’interno delle informazioni definite “andamentali”[12], utilizzate anche nel calcolo del rating interno attribuito alle controparti, con un peso maggiore per le imprese di minore dimensione[13].

Richiedere e analizzare costantemente la propria posizione in Centrale Rischi ed in generale analizzare la propria posizione finanziaria a livello complessivo, con l’assistenza di un professionista ove non si dispongano delle skill necessarie, può contribuire ad accrescere la cultura finanziaria nelle PMI e migliorare il loro merito di credito rafforzandone la reputazione nei confronti degli intermediari.

A cura di Giuliano Soldi

Dottore Commercialista e Revisore Legale

Faculty CRIF Academy

Componente della Commissione Finanza e Controllo di Gestione e della Commissione Banche, Intermediari Finanziari e Assicurazioni ODCEC di Milano

Vuoi migliorare il profilo creditizio delle aziende clienti?

[1] Banche e società finanziarie[2] “Gli intermediari classificano un cliente come debitore in sofferenza e lo segnalano come tale in CR quando ritengono che abbia gravi difficoltà a restituire il suo debito” – La Centrale dei Rischi in parole semplici, Le guide della Banca d’Italia, gennaio 2020, p. 12.

[3] La Centrale dei Rischi in parole semplici, Le guide della Banca d’Italia, gennaio 2020, p. 13.

[4] Informazioni dettagliate sulle modalità di Accesso ai dati della Centrale dei Rischi sono disponibili sul sito della Banca d’Italia al seguente link: https://www.bancaditalia.it/servizi-cittadino/servizi/accesso-cr/

[5] Circolare n. 139 dell’11 febbraio 1991 – 8° Aggiornamento del 14 novembre 2001

[6] Circolare n. 139 dell’11 febbraio 1991 – 8° Aggiornamento del 14 novembre 2001

[7] “Finanziamenti le cui rate sono scadute e non sono state pagate da più di 90 giorni o nei quali il cliente ha utilizzato un importo superiore a quello concesso dalla banca (cosiddetto “accordato”) per un periodo superiore a 90 giorni” – La Centrale dei Rischi in parole semplici, Le guide della Banca d’Italia, gennaio 2020, p. 18

[8] Regolamento delegato (UE) n. 171/2018 della Commissione Europea del 19 ottobre 2017 e Orientamenti EBA sull’applicazione della definizione di default ai sensi dell’articolo 178 del Regolamento (UE) n. 575/2013.

[9] Documento per la consultazione – Aggiornamenti delle segnalazioni delle banche e degli altri intermediari vigilati in relazione alla “nuova definizione di default” Europea – https://www.bancaditalia.it/compiti/vigilanza/normativa/consultazioni/2020/nuova-definizione-default/Relazione-illustrativa.pdf

[10] Guida semplice alle nuove regole Europee in materia di default, aprile 2019 – https://www.abi.it/Pagine/Mercati/Crediti/Credito-alle-imprese/Tavolo%20CIRI%20Guida/Guida-semplice-default.aspx

[11] G. Mor, Vice Direttore Generale Vicario e Responsabile della Direzione Crediti Deteriorati, BTL Banca del Territorio Lombardo – Gruppo Cassa Centrale Banca

[12] Informazioni utilizzate dagli istituti di credito per la verifica della correttezza del cliente null’utilizzo delle linee di credito accordate presso l’istituto che esegue l’indagine o presso altri intermediari attraverso appunto le informazioni reperite presso banche dati esterne quali la C.R.

[13] “Più è piccola la tua impresa, maggiore è il peso delle informazioni che riguardano la tua attività con il sistema bancario, rilevabile essenzialmente dalla Centrale Rischi” – https://know.cerved.com/tool-educational/come-ti-fotografa-la-banca-il-rating/