Informativa di bilancio accurata, reportistica prospettica, adeguati assetti e rapporto proattivo con la banca: tutti i tasselli per preparare alla ripartenza le aziende clienti. Di Giuliano Soldi.

Il protrarsi dell’emergenza epidemiologica da Covid-19 sta mettendo a dura prova il tessuto produttivo italiano, ed in particolare il vasto numero di microimprese e PMI che lo costituiscono.

Il susseguirsi di lockdown, con il conseguente alternarsi di periodi di rallentamento o chiusura delle attività a periodi di riapertura caratterizzati da forte incertezza e limitazioni, ha generato squilibri economico-finanziari che le imprese devono gestire per garantire la continuità del business.

La prima problematica, affrontata nel corso dei primi mesi di pandemia, è stata la carenza di liquidità generata dalla contrazione e dall’andamento altalenante del fatturato, oltre che dalle difficoltà nell’incasso dei crediti. Le misure di sostegno emanate dal Governo, dall’ABI e da altre istituzioni hanno sicuramente contribuito ad attenuare le difficoltà.

PMI e microimprese: i tasselli fondamentali per costruire l’adeguato assetto e prepararsi alla ripartenza

Senza una gestione oculata e un’adeguata programmazione, la cui importanza è fondamentale proprio nei periodi di forte discontinuità per predisporre più scenari e valutare le conseguenze delle opzioni a disposizione prima che si manifestino, il rischio è di assumere decisioni che contribuiscano ad aggravare gli squilibri aziendali.

Le previsioni in tema di adeguato assetto organizzativo, amministrativo e contabile, ex art. 2086 c.c. così come novellato dall’art. 375 del Codice della crisi, più che un obbligo al quale conformarsi, paiono quindi una necessità per “gestire” al meglio le diverse fasi dell’emergenza e prepararsi alla ripartenza.

Disporre di un assetto, consono alla natura e alle dimensioni dell’impresa, è indispensabile per rendere l’impresa più resiliente al contesto pandemico e per governare le dinamiche economico-finanziarie con l’ausilio di un’appropriata strumentazione.

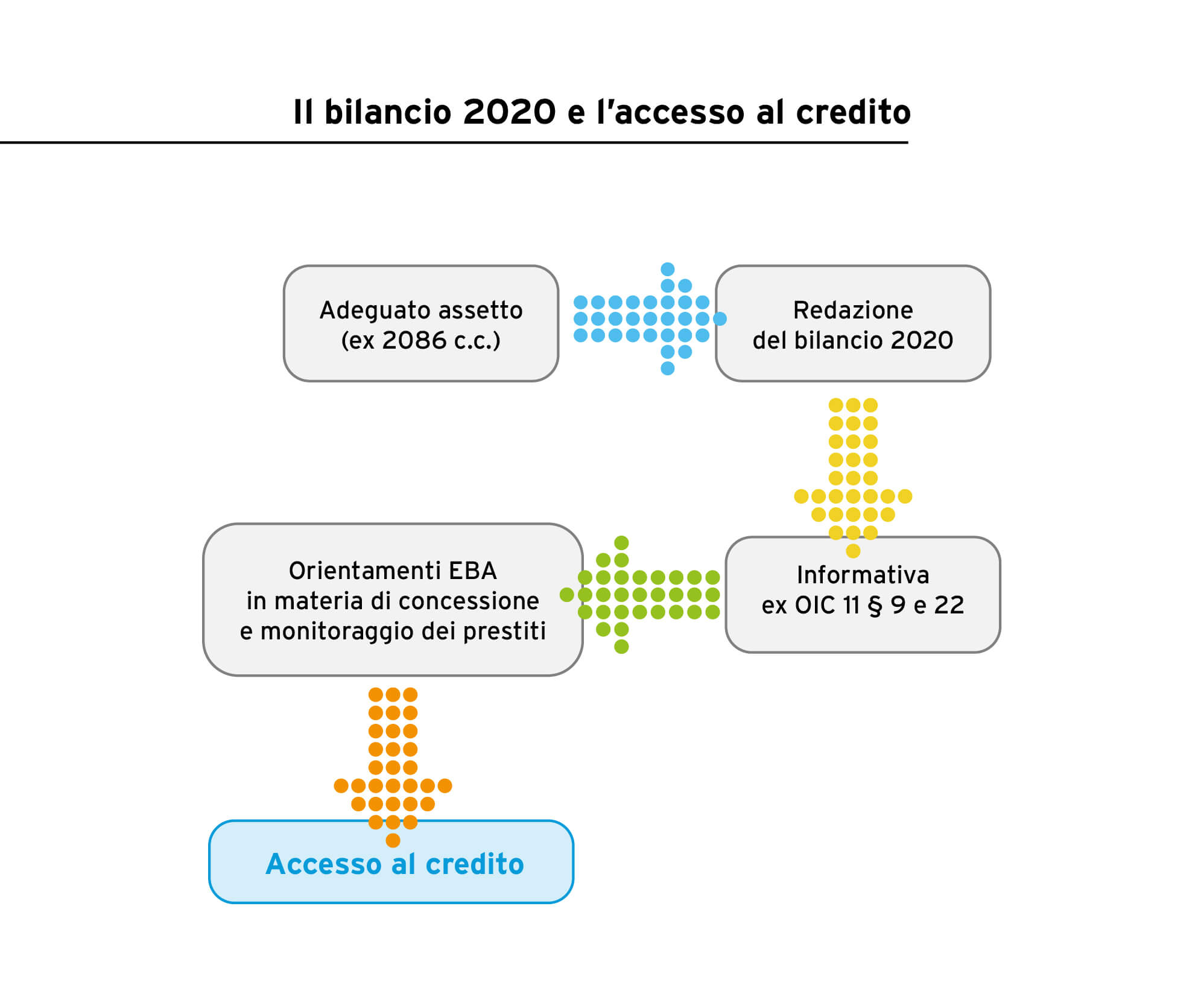

Nello scenario attuale, la redazione del bilancio riveste un passaggio cruciale per la verifica dell’adeguato assetto e la predisposizione di un set informativo completo da fornire e utilizzare quale base di dialogo con i finanziatori e altri creditori, due categorie di stakeholder che l’OIC 11 (Finalità e postulati di bilancio) individua quali destinatari primari dell’informativa di bilancio.

Un’informativa di bilancio forward looking

La predisposizione dei prospetti e le conseguenti disamine ai fini della verifica della continuità aziendale, esigono quest’anno per molte realtà valutazioni di carattere straordinario, i cui effetti sono destinati a ripercuotersi nel corso degli esercizi successivi e le cui conseguenze devono, necessariamente, essere declinate in veste prospettica mediante la redazione di appositi budget e business plan.

L’elaborazione di un’adeguata informativa di carattere non solo storico, ma anche forward looking, in fase di redazione del bilancio, è in parte già richiesta dal paragrafo 22 del principio contabile, ove è previsto che la direzione aziendale effettui “una valutazione prospettica della capacità dell’azienda di continuare a costituire un complesso economico funzionante destinato alla produzione di reddito per un prevedibile arco temporale futuro, relativo a un periodo di almeno dodici mesi dalla data di riferimento del bilancio. Nei casi in cui, a seguito di tale valutazione prospettica, siano identificate significative incertezze in merito a tale capacità, nella nota integrativa dovranno essere chiaramente fornite le informazioni relative ai fattori di rischio, alle assunzioni effettuate e alle incertezze identificate, nonché ai piani aziendali futuri per far fronte a tali rischi ed incertezze”.

In tema di valutazione del going concern va inoltre considerato quanto previsto dallo IAS 570 in seno alle linee guida sul presupposto della continuità aziendale, con particolare riferimento agli eventi e alle circostanze che possono far sorgere dubbi sulla sussistenza del requisito: “tra le condizioni particolarmente significative per le imprese di dimensioni minori vi è il rischio che le banche e altri finanziatori possano cessare di sostenere l’impresa”.

I vantaggi di un rapporto proattivo con la banca

Il monitoraggio costante del proprio merito di credito, mediante l’adozione di un atteggiamento proattivo nel rapporto con la banca, pare quindi costituire un altro tassello di fondamentale importanza nella costruzione di un adeguato assetto.

Fornire un’informativa chiara, credibile e di carattere prospettico, in grado di ridurre l’asimmetria attualmente presente nella relazione, è un aspetto ormai imprescindibile per agevolare l’accesso al credito. La stesura del bilancio potrà sempre meno prescindere da tali considerazioni e l’informativa andrà necessariamente ampliata con l’analisi di eventuali squilibri e la costruzione di scenari futuri.

Il sistema fortemente bancocentrico rende indispensabile, per imprese e professionisti, la conoscenza dei processi e delle procedure adottate dagli istituti di credito in fase di concessione e monitoraggio dei prenditori.

Dinamiche in continua evoluzione e destinate a recepire ulteriori metriche con l’approssimarsi dell’entrata in vigore dei nuovi Orientamenti dell’Autorità bancaria europea (ABE o EBA European Banking Authority) in materia di concessione e monitoraggio dei prestiti che, in sede di valutazione del merito di credito, richiedono alle banche di disporre di un’accurata “visione d’insieme del cliente” per valutare la sostenibilità e la fattibilità della posizione finanziaria e della futura capacità di rimborso del cliente anche al verificarsi di condizioni potenzialmente avverse.

Accuratezza dell’informativa di bilancio, reportistica finanziaria prospettica, adeguati assetti e riduzione dell’asimmetria nel rapporto con la banca, sono tutti aspetti che paiono sempre più indispensabili per garantire una miglior “Gestione dell’impresa” e la continuità del business.

A cura di Giuliano Soldi

Dottore Commercialista e Revisore Legale

Faculty CRIF Academy

Componente della Commissione Finanza e Controllo di Gestione e della Commissione Banche, Intermediari Finanziari e Assicurazioni ODCEC di Milano

Vuoi saperne di più sulle soluzioni Zucchetti per l’analisi finanziaria d’impresa?